A partir del 1° de mayo y hasta que el Banco Central de Venezuela (BCV) disponga lo contrario, todas las etiquetas e instrumentos que indiquen los precios de bienes y servicios incluirá el monto en bolívares y el resultante de la reexpresión. Y a partir del 4 de junio las obligaciones de pago se harán en “Bolívares Soberanos” o “Bs S”.

Quien se niegue a realizar la reconversión o incumpla cualquiera de las obligaciones establecidas en el Decreto, afectando el funcionamiento del sistema nacional de pagos, será sancionado por el BCV hasta con el uno por ciento (1%) de su capital pagado y reservas.

Esto implica que las personas naturales y jurídicas del sector público o privado tendrán que apurarse para adaptar los sistemas de cómputo que aseguren la reexpresión de las viejas cantidades en la nueva moneda nacional. Los bancos y demás instituciones financieras también deberán reexpresar la totalidad de los saldos de las cuentas de sus clientes.

– Antecedentes: la reconversión monetaria de 2008 –

En 2002, el BCV se retomó la idea de implementar, no una reconversión monetaria, sino una reforma monetaria, como un proceso que va más allá de quitarle tres ceros al bolívar y exige un eficaz programa de reformas económicas para corregir el déficit fiscal, erradicar su financiamiento monetario y llevar la tasa de inflación a un dígito.

Una reforma monetaria es mucho más que una simple y aislada reducción de ceros a la moneda. Implica un manejo responsable de la política fiscal, monetaria y cambiaria para estabilizar la macroeconomía y crear un ambiente propicio a la inversión productiva. Solo si se erradican las causas de la inflación y se reactiva la economía tiene sentido la sustitución de billetes de alta denominación por una nueva familia de billetes.

En 2007, la inflación se mantenía por encima de los dos dígitos. Pero el gobierno, en lugar de profundizar la reforma fiscal y monetaria, optó por el camino de la reconversión monetaria. A través del Decreto-Ley del 6 de marzo de 2007, se ordenó la realización de una reconversión monetaria consistente en la eliminación de tres ceros a la moneda. Si bien las condiciones fiscales, monetarias y cambiarias pudieron ser mejores, aquella reconversión monetaria al menos fue gestionada con suficiente tiempo.

La sola organización del proceso se extendió del 6 de marzo al 31 de diciembre de 2007. Y a partir del 1° de enero de 2008 fue que comenzó la introducción de la nueva familia de billetes y monedas.

Por eso no hubo problemas de falta de efectivo. Los nuevos billetes y monedas coexistieron con los anteriores y fueron dispensados al público en taquillas y cajeros automáticos hasta que se cubrió plenamente la necesidad de efectivo de la población no bancarizada.

En resumen, la reconversión monetaria de 2007-2008 se fundamentó en dos condiciones:

1.- La necesidad de corregir el umbral al que llegaron los precios, luego de 30 años de reiteradas devaluaciones y una prolongada inflación por encima de los dos dígitos, que colapsó el sistema de cuentas y computo de la economía nacional.

2.- Aunque la inflación se mantenía por encima de los dos dígitos, para el año 2007 las principales variables macroeconómicas mostraban signos de mejoría y la economía real atravesaba por un período de crecimiento sostenido.

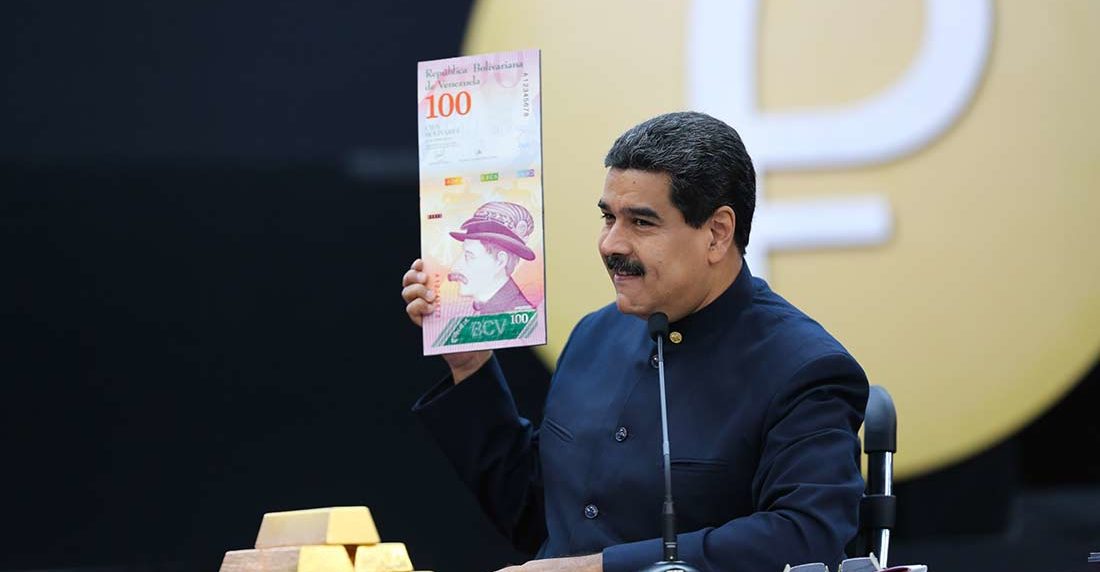

– La reconversión monetaria de 2018 –

Ahora se pretende acuñar un nuevo cono monetario sin haber estabilizado la macroeconómica y en un contexto de prolongada y profunda recesión económica. El creciente déficit fiscal y su financiamiento monetario, el inminente default de la deuda externa, el colapso de la producción petrolera y del ingreso en divisas, la escasez y la hiperinflación, condenan al fracaso esta improvisada reconversión monetaria.

Sin haber realizado antes un riguroso estudio de viabilidad, la vieja familia de billetes pretende sustituirse por el bolívar soberano a través de un forzado cronograma que no repara en los plazos necesarios para su debida implementación. Una reconversión monetaria bien planificada incluye desde contratar con tiempo la elaboración de los nuevos billetes para garantizar su oportuna distribución a lo largo y ancho de territorio nacional, hasta el cambio en el sistema de cómputos y calibración de los cajeros automáticos de los bancos, pasando por una bien diseñada campaña de información al público.

Recordemos que el 12 de diciembre de 2016, el gobierno decretó en un plazo de 72 horas el retiro del billete de 100 bolívares, arbitrariedad que generó un violento caos en todo el país, y dejó como saldo trágico la irreparable pérdida de vidas humanas y cuantiosos daños materiales.

El gobierno anunció seguidamente un nuevo cono monetario, sin contar con las cantidades necesaria de nuevos billetes, los cuales fueron llegando a cuenta gotas. A pesar del reciente caos que generó el intempestivo retiro del billete de Bs 100, sin que estuviera sincronizado con la introducción de los billetes de mayor denominación, el BCV anunció que para el 3 de junio todos los billetes del cono monetario anterior deben estar recogidos para ser reemplazados por los nuevos.

Sin haber aprendido la lección, en lugar de dejar que las dos familias de billetes circulen simultáneamente y remarcar los viejos billetes hasta que el nuevo cono monetario cubra plenamente las necesidades de efectivo, ahora se pretende desmonetizar para el 4 de junio los billetes que circulan. Esta improvisación anuncia una crisis de efectivo de mayores proporciones que la que estalló en diciembre de 2016, y afectará sobre todo al 40 % de la población no bancarizada.

– Condiciones macroeconómicas –

La política macroeconómica que siguió a la reconversión monetaria de 2008 agravó las distorsiones cambiarias y los desequilibrios fiscales y monetarios que sentenciaron su fracaso en menos de una década. Al anclar la economía a un tipo de cambio fijo en el marco de un rígido control de cambio, la indisciplina fiscal y el desorden monetario crearon las condiciones para el estallido hiperinflacionario que volvió sal y agua al otrora bolívar fuerte.

El déficit fiscal fue financiado con emisiones de dinero sin respaldo por parte del BCV. Las presiones inflacionarias se desbordaron y el cono monetario terminó perdiendo todo su valor, al extremo que el único billete que sobrevivió fue el de 100 bolívares. Debido a los altos precios, los retiros a través de las taquillas y cajeros se hicieron cada vez más frecuentes y esto agotaba rápidamente las existencias.

Los billetes de 2, 5, 10,20 y 50 bolívares se volvieron inútiles para cubrir las operaciones de compra-venta más elementales y terminaron desapareciendo de la circulación.

En lugar de emitir oportunamente billetes de una mayor denominación, la inercia del BCV continuó emitiendo los mismos billetes de Bs 100, a pesar de que ya no tenían mayor capacidad adquisitiva.

– La pulverización del bolívar y la dolarización –

Con frecuencia, los programas de estabilización demoran varios años en dar los resultados esperados en la contención de la inflación y la recuperación del poder adquisitivo de la moneda nacional. Esto desemboca en un remedio peor, toda vez que la falta de credibilidad del gobierno debido al fracaso de su programa de reformas, lo obliga a aplicar medidas económicas draconianas y muy contractivas para poder finalmente estabilizar los precios.

Para evitar que en Venezuela se reediten estas fallidas experiencias, la dolarización se plantea como la única medida que permitiría al gobierno una súbita reducción de la inflación. La dolarización obligaría a sincerar los precios y tarifas de bienes y servicios públicos, corregir el déficit fiscal y erradicar su financiamiento a través de la emisión de dinero sin respaldo.

Al dolarizar se impide el financiamiento monetario del déficit de Pdvsa, Corpoelec, Metro y otras empresas públicas. Las bajas tarifas y subsidios que desembocan en el impuesto inflacionario no podrían prolongarse ya que el déficit que generan no se puede financiar más con la emisión de bolívares.

Al erradicar las desmesuradas emisiones de dinero sin respaldo para financiar el déficit fiscal y, adicionalmente, incentivar la reactivación productiva, se propician mejores condiciones para estabilizar el comportamiento de los precios y recuperar el poder adquisitivo de los salarios. La dolarización puede ser una medida más eficiente que el espejismo de la reconversión monetaria para bajar el nivel al que han llegado los precios.]]>