La solución no es sencilla. No se trata solo de anunciar una cesación de pagos para obligar a los tenedores de bonos a reestructurar la deuda en mejores condiciones para Venezuela, incluyendo un descuento cercano al porcentaje con el cual los mercados castigan la deuda externa venezolana.

Ni siquiera el apoyo de organismos multilaterales como el FMI, BM, BID, CAF, etc. puede garantizar la recuperación de la extracción de petróleo y la reactivación del PIB, dos condiciones básicas para fortalecer a largo plazo la capacidad de pago del país.

Hasta ahora el gobierno ha ratificado y cumplido con el cronograma vigente, pero en un contexto de prolongada contracción del PIB y caída sostenida de la producción de Pdvsa, la pesada carga de la deuda externa en los próximos diez años la hace cada vez más insostenible. Sobre todo porque se ha pagado sacrificando las importaciones de alimentos, medicinas, materias primas, insumos, maquinarias, equipos y repuestos que requiere el aparato productivo nacional, cuestión que ha agravado la severa crisis de escasez que azota a la población.

Los tenedores de los bonos le hacen un seguimiento permanente a la situación de Venezuela y seguramente prefieren iniciar un proceso ordenado de reestructuración de la deuda para evitar que su cotización termine de hundirse en los mercados ante un default desordenado y caótico.

La inminente crisis de la deuda externa puede inducir a los tenedores de bonos a aceptar un default preventivo y reestructurar la deuda con una rebaja, pero con frecuencia estos acuerdos se ven obstaculizados cuando aparecen acreedores que se niegan a reestructurar y menos a conceder tales descuentos.

– ¿Cuánto vale la deuda externa de Venezuela? –

Una cosa es la valoración que los mercados financieros le otorgan a la deuda externa de un país que ha puesto en marcha un programa de ajustes y otra muy distinta el trato que dan a los países que persisten en políticas equivocadas y se rehúsan a adelantar reformas económicas.

Con un buen programa de estabilización macroeconómica y reactivación productiva, Venezuela puede recuperar su acceso a los mercados financieros a un costo menor al que está pagando con el remate de sus cuentas por cobrar en PetroCaribe y la liquidación de los bonos de deuda que recompró en los mercados secundarios.

Pero si el gobierno mantiene la inercia y no hace nada para restaurar los equilibrios macroeconómicos, recuperar la extracción de Pdvsa y reactivar el aparato productivo, el riesgo país se incrementará y la emisión de nueva deuda tendrá un costo impagable en un contexto de caída del PIB y de la producción petrolera. Así, más temprano que tarde inevitablemente el país caerá en una cesación de pagos.

La armonización de las medidas de estabilización macroeconómica con políticas sectoriales que incentiven la rápida reactivación de la capacidad productiva ociosa, coadyuvará a recuperar los niveles de PIB que ya Venezuela alcanzó en el pasado reciente. Y esto permitiría que la deuda externa como porcentaje del PIB se ubique nuevamente en rangos manejables.

– ¿Default preventivo y ordenado o tardío y caótico? –

Si el flujo proyectado de divisas no alcanza para pagar la deuda y garantizar las importaciones esenciales, es mejor reconocer que el país no podrá mantener el actual ritmo de pagos.

Si el default luce inevitable, lo menos dañino es que se declare cuanto antes para así evitar que se agrave la crisis, al colapsar la industria petrolera y el aparato productivo por falta de divisas.

A raíz de la caída de la producción y de los precios del petróleo, el servicio de la deuda devora más del 50% del menguado ingreso petrolero. En 2018 habrá que pagar $ 8.000 millones por vencimientos de los bonos de Pdvsa y la República, a lo cual se suman los pagos a China, en torno a $4.000 millones. En total son $12.000 millones que representan una pesada carga que se prolongará durante casi una década.

Hasta 2027, Venezuela tendrá que cancelar un promedio de $8.000 millones al año.

La imposibilidad de cumplir con este cronograma de pagos obliga a plantear a los acreedores una reestructuración amigable de la deuda a fin de evitar un default caótico que haría la renegociación un proceso más difícil y traumático, debido a la cantidad de embargos y disputas judiciales que se desencadenarían. Pero cualquier reestructuración solo será aceptada por los acreedores si cuenta con un programa de estabilización macroeconómica y una política de reactivación del aparato productivo que contribuya a recuperar la capacidad de pago del país.

Un default preventivo, previamente concertado con los acreedores y con el apoyo de los organismos financieros internacionales, dejaría las puertas abiertas para gestionar nuevo financiamiento a un costo mucho menor al que actualmente pagan las emisiones de deuda soberana y de Pdvsa. Esto aliviaría la carga de los pagos y liberaría recursos para levantar la producción de Pdvsa y reactivar el PIB.

– Pdvsa: de vuelta a su origen –

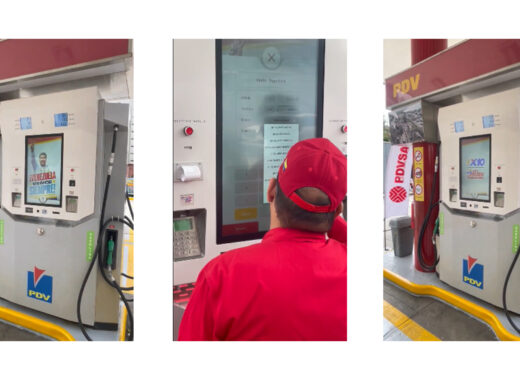

La principal capacidad de pago de Venezuela viene dada por las petrodivisas que genera Pdvsa. Por lo tanto, el programa de reformas económicas debe incluir un profundo proceso de reingeniería de Pdvsa que la libere de la sobrecarga de funciones que no son consubstanciales con la misión de una compañía petrolera.

La transferencia de estas tareas a los entes públicos a los cuales realmente corresponde, ayudará a sincerar la nómina que necesita la empresa para realizar sus funciones medulares de exploración, extracción y refinación de crudos.

Levantar la producción de Pdvsa pasa por el fortalecimiento de la gerencia de la compañía. Al mejorar su productividad se facilitará el acceso al nuevo financiamiento que requiere la industria petrolera.

Una gerencia profesional que recupere la producción, aún en un contexto de estancamiento de los precios del petróleo, generará confianza y abrirá el acceso a los mercados financieros.

Declarar un default preventivo y ordenado será menos traumático que una tardía y caótica cesación de pagos que traerá como consecuencia el embargo de activos físicos y financieros de Pdvsa en el exterior, incluyendo las cuentas por cobrar por ventas de petróleo.

No olvidemos que se trata de una empresa mercantil cuyos activos no están cubiertos por las cláusulas de inmunidad soberana, las cuales inducen a los demás acreedores a acogerse al acuerdo logrado por la mayoría.

En un caso extremo, para protegerse de los embargos, Pdvsa pudiera declararse en quiebra en un tribunal de Estados Unidos, pero tendría que encarar las querellas judiciales que de todas formas obstaculizarían sus operaciones y cerrarían el acceso a nuevo financiamiento internacional.

A pesar de la caída de la producción y precios del petróleo, la deuda externa de Pdvsa todavía es manejable. El coeficiente de deuda en comparación con las enormes reservas de petróleo hace de Pdvsa una empresa mucho más solvente que otras compañías petroleras que tienen una deuda equivalente, pero con un nivel de reservas mucho menor, y esto le da un margen de maniobra y negociación para proponer un default preventivo.

Pero si Pdvsa cae en una cesación de pagos desordenada, sus acreedores desencadenarán una ola de embargos y querellas judiciales que haría trizas la empresa. Para conjurar esta amenaza hay que plantear una reestructuración amistosa en la que los acreedores se verían menos perjudicados, en comparación con el otro escenario de un default caótico.

En una reestructuración amistosa, además de ampliar el plazo de vencimiento de los bonos y de mejorar las tasas de interés, el país se puede beneficiar con una rebaja de la deuda, equivalente a la diferencia entre el valor facial y el valor real al que se cotizan los bonos venezolanos en los mercados. Esto permitiría liberar recursos que se puedan reorientar en favor de la reactivación de Pdvsa y del aparato productivo interno.]]>